Ройтерс: Как банкрутът на американската SVB повлия върху петрола

източник: Ройтерс

На фона на тегленето на вложенията от SVB търговците са все по-загрижени, че опасенията относно финансовата стабилност ще ограничат способността и желанието на Федералния резерв на САЩ да повиши допълнително лихвите. Фючърсните цени предполагат междубанков лихвен процент по овърнайт федералните фондове от 4,00-4,25% през декември 2023 г., което е под текущия целеви диапазон от 4,50-4,75%.

Прогнозата беше променена в рамките на три търговски дни след 8 март, когато цените на фючърсите косвено показаха, че се очаква лихвите да продължат да се повишават и да достигнат 5,50-5,75% в края на годината. Цените на петрола също паднаха, тъй като търговците очакват потенциално забавяне на икономическата активност, за да се намали потреблението на петрол до края на 2023 г.

Банките предоговарят падежите и трансформират ликвидните потоци чрез мобилизиране на краткосрочни депозити и други мобилни краткосрочни заеми, за да отпускат по-дългосрочни заеми и да купуват по-дългосрочни и често по-малко ликвидни активи.

Нарастващата инверсия на кривата на доходността на американските държавни облигации, която достигна максимума от 1981 г., застрашава този бизнес модел. Възможно е SVB да е била изключение от правилото по отношение на управлението на риска, но огромната инверсия държи в напрежение целия сектор. В отговор на колапса на SVB централната банка обеща да предостави допълнителна ликвидност на банките и другите депозитни институции.

Централната банка се опитва да успокои вложителите и да предотврати масовото теглене на депозити от други институции и разпространението на подобни действия по финансовата система. Обещавайки да закупи висококачествени активи на номинална цена, централната банка се стреми да избегне разпродажби на активи, които биха могли да намалят стойността и да се превърнат в процес, който се засилва.

Политика и контрол

Интервенцията на централната банка показа, че съществува сложна взаимовръзка между паричната политика и банковия надзор. Политиците твърдят, че паричната политика и финансовият контрол са различни неща, но на практика са тясно свързани. Паричната политика работи, като обръща кривата на доходност, променя баланса между активите с по-висок и по-нисък риск, увеличава натиска върху кредитополучателите и безработицата, като всичко това увеличава риска от банкови фалити.

Затягането на паричната политика след период на т.нар. лесни пари често води до фалит на една или повече институции, които отпускат заеми по невнимание, или не успяват да се адаптират достатъчно бързо към променящите се условия. На свой ред банковите фалити оказват натиск върху лицата, отговарящи за паричната политика, принуждавайки ги да намалят лихвените проценти, за да облекчат други институции и да предотвратят каскада от фалити в кредитната система.

Намаляването на овърнайт междубанковите лихвени проценти и нормализирането на кривата на доходност е най-бързият и всеобхватен начин за защита на банковата система. В резултат на това централната банка на САЩ намалява често междубанковите лихвени проценти след финансовата криза, включително колапса на Long-Term Capital Management през 1998 г. и фалита на Bear Stearns и Lehman Brothers през 2008 г.

Цикълът на надзор

За да разширят пространството на паричната политика, централните банки се опитват да затегнат банковия надзор, така че финансовите институции да са по-устойчиви на период на високи лихвени проценти, финансови сътресения или спад в бизнес цикъла. Въпреки това е трудно да се поддържат твърди стандарти за дълго време, така че банките започват да нарушават правилата, които ограничават поемането на риск и получаване на печалба.

Съществува цикъл на надзора, при който регулациите се затягат веднага след банков фалит или друга финансова криза и след това постепенно се отпускат, когато хората започват да забравят за това. Взаимното влияние на цикъла на надзора и цикъла на паричната политика е основният източник на финансова и икономическа нестабилност.

Обикновено надзорът отслабва в края на бизнес цикъла, а паричната политика става максимално трудна, което допринася за финансова нестабилност. Обратно, надзорът се затяга след финансовата криза, когато паричната политика е облекчена, което възпрепятства икономическото възстановяване.

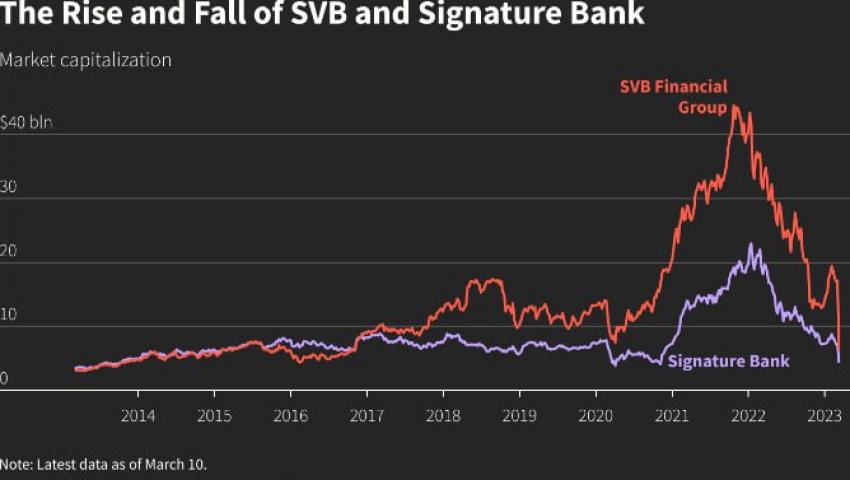

Крахът на SVB и залогът

Доскоро кампанията за повишаване на лихвените проценти на централната банка на САЩ имаше само незначително въздействие върху финансовите условия, въпреки че лихвите се повишиха с 450 базисни пункта за една година. Въпреки увеличението на цената на ипотеките и корпоративните заеми, свързани с дългосрочни, а не краткосрочни лихвени проценти, затягането на стандартите за кредитиране и достъпността до кредити бяха доста умерени.

Преди колапса на SVB индексът на националните финансови условия на Федералния резерв на Чикаго показваше само незначителни ограничения. Сега обаче, след масовото теглене на депозити, повечето институции вероятно ще затегнат стандартите за отпускане на заеми и ще повишат лихвите по депозитите в опит да заздравят балансите си.

По-строгите стандарти за кредитиране ще помогнат за забавяне на бизнес цикъла, който вече е започнал, главно в производството. От една страна, затягането на стандартите за кредитиране може да повиши ефективността на предишните увеличения на лихвените проценти.

Прогнозите, че затягането на стандартите за кредитиране ще забави бизнеса и потребителските разходи, е една от причините търговците да очакват, че централната банка ще трябва да повишава много по-малко лихвените проценти в бъдеще, за да постави инфлацията под контрол.

От друга страна, обаче, признаците за нарастваща финансова нестабилност вероятно ще ограничат способността и желанието на Централната банка да повиши лихвените проценти толкова, колкото би било вероятно. Търговците очакват, че може да се наложи централната банка да поеме по-висок инфлационен риск, за да запази финансовата стабилност.

Съобщението на централната банка за предоставяне на допълнителна ликвидност на депозитните институции отчасти е опит да се създаде повече място за по-нататъшно повишаване на лихвените проценти без голяма банкова криза. Но предвид последиците от взаимното влияние на паричната политика и надзора, допълнителната ликвидност вероятно ще бъде недостатъчна, за да се разделят въпросите на паричната политика и финансовата стабилност.

Като цяло фалитът на SVB може да доведе до затягане на условията за кредитиране, което предполага по-ниски лихвени проценти занапред, отчасти поради потенциално забавяне на икономическата активност. Страховете от по-бавна икономическа активност обясняват понижението в понеделник на фючърсите на петрола Brent с доставка за следващия месец с почти 4 долара за барел (5%) до най-ниското ниво от три месеца.

Ако системата успее да изгради доверие и да предотврати рязко затягане на условията за кредитиране, цените на петрола могат бързо да компенсират скорошните загуби. Но ако колапсът на SVB доведе до по-широко преразглеждане на стандартите за кредитиране и по-силни баланси, цените на петрола вероятно ще останат под натиск.

По материали на Ройтерс